年末調整の申告書が大幅に変わります

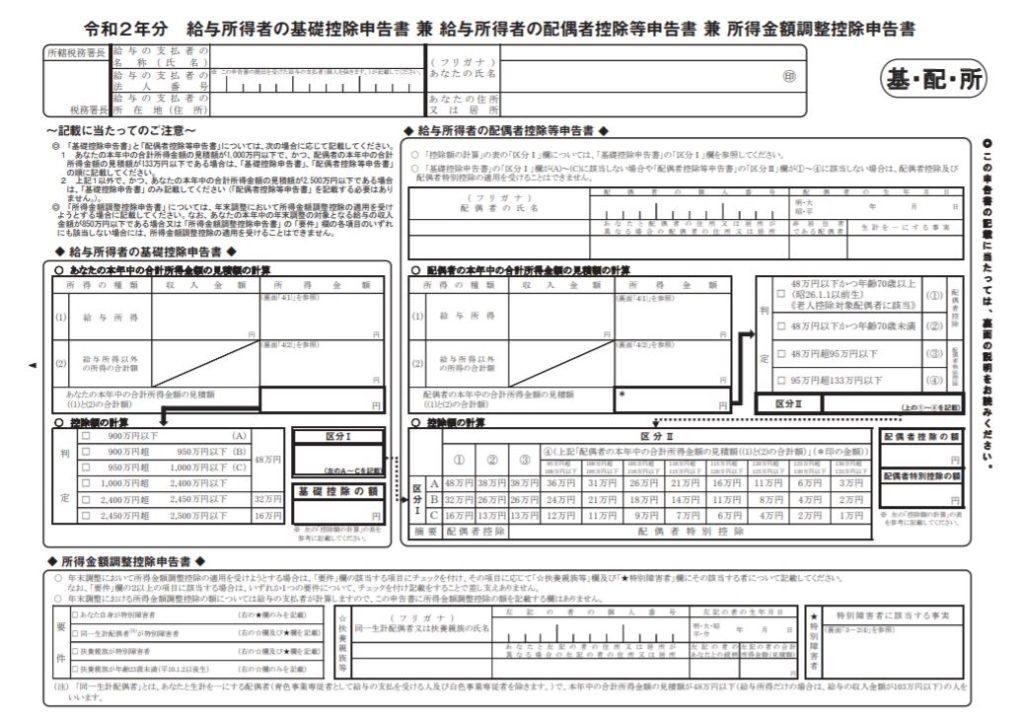

所得税基礎控除の改正、所得金額調整控除の新設に伴い「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」 という3つの申告書が1枚の用紙になっています。主な変更点をご案内します。

給与所得控除及び公的年金等控除の控除額を1律10万円引き下げ、基礎控除の控除額が10万円引き上げられました。

・給与等の年収が850万円以下で、他に収入がない人にとっては、改正後も税額の影響はありません。

・年収850万円を超える人については、給与所得控除額の上限が195万円に引き下げられるため増税となり、さらに合計所得金額が2,400万円を超える人については基礎控除も逓減されるので、さらなる増額改正となっています。

所得金額調整控除の新設

給与年収が850万円を超える人についてのみ、以下のいずれかに該当すれば、給与所得控除に上乗せして、所得金額調整控除を給与所得から控除することができます。

イ) 本人が特別障害者に該当する者

ロ) 年齢23歳未満の扶養親族を有する者

ハ) 特別障害者である同一生計配偶者又は扶養親族を有する者

所得金額調整控除額={給与等の収入金額(又は1,000万円のいずれか少ない額)- 850万円}×10%

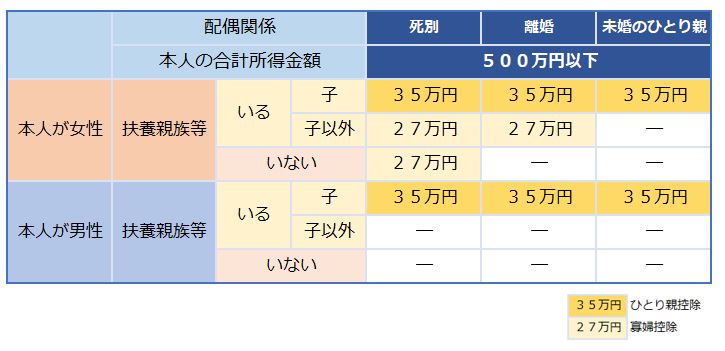

ひとり親控除の新設

婚姻歴や性別にかかわらず以下の「ひとり親」の要件に該当する場合は、一律35万円の控除を受けることができます。

1) 生計を一にする子(扶養親族となる子に限る)がいること。

2) 合計所得金額が500万円以下であること。

3) 内縁関係を含む配偶者がいないこと。

寡婦控除の見直し

ひとり親控除に該当しない寡婦には引き続き寡婦控除27万円が控除されます。子以外の扶養親族を有する寡婦の寡婦控除適用要件に以下が追加されました。

1) 合計所得金額が500万円以下であること。

2) 内縁関係を含む配偶者がいないこと。

給与等の収入金額(850万円以下か超か)、配偶者や扶養者の有無、所得金額調整控除の適用の有無で提出が必要な申告書が変わってきますので注意しましょう。