相続に関する基礎知識を知っておこう!

先ずは相続人を調べるための戸籍調査、案外大変です…

養子縁組は実の親との親子関係を終了するかどうかで「普通養子縁組」と「特別養子縁組」の2つに分かれます。養子縁組をした場合の相続時の効力は、どのようになるのでしょうか?

養子縁組を行うと、血縁上のつながりのある親子と同じように、法律上で親子として扱われます。従って養子縁組によって法定相続人の順位が変動することがあります。

例えば子のいない夫婦の場合、夫が死亡し、夫の両親が健在であれば通常妻と夫の親が相続人となります。もし、養子縁組を行っていた場合は、子の居る相続となり妻と養子が相続人となります。

法定相続分や遺留分についても、相続人が配偶者のみであれば配偶者がすべてを相続しますが、養子縁組が行われていると、子の居る相続となるため配偶者の法定相続分は1/2となります。子の数が増えることになるため子の一人当たりの遺留分も減少します。

養子の子の代襲相続権についてはどうかというと、「養子縁組の日から血族間におけるのと同一の親族関係を生ずる」と民法に規定されているため、養子縁組をした後に生まれた養子の子は養親の代襲相続人となります。しかし、養子縁組前に生まれた養子の子は、養親と直系の血族関係は生じず代襲相続人とはなりません。ただし、養親の実子の子で直系卑属にあたる場合はこれに限りません。

普通養子縁組、特別養子縁組それぞれ養親の年齢、養子の制限、家庭裁判所の許可など要件に相違があります。特に相続対策としてお考えの場合は専門家への問い合わせや相談をしながら進めていくのが良いでしょう。

家族信託、ご存じでしょうか?

家族信託とは、財産の管理・運用・処分を「家族」に任せることをいいます。家族に自分の財産を信じて託し代わって管理してもらう制度で、相続の生前対策の選択肢として生前贈与や遺言書とならび注目されている制度です。

家族信託の契約内容は、それぞれの家族の事情にあわせて柔軟に決めることができるのが特徴です。例えば持っている不動産ごと、口座ごとの管理をそれぞれ指定して受託者へ委託することができます。運用して得た利益を受ける受益者は委託者本人や他の親族など、信託財産の所有者として指定することができます。

こんな時に活用できる!

・認知症になったときのための財産管理

元気なうちに家族信託契約をしておけば、もしも認知症になってしまっても自宅など不動産の売却や信託した財産の管理・運用が可能です。

・相続対策、遺言書や贈与では難しい二次相続対策

共有不動産のトラブルを防いだり、法定相続にとらわれず、例えば将来お孫さんへ資産承継できるように締結することも可能です。

・判断力が低下したときの財産犯罪の防止策

口座等の財産管理を信託しておけば、違法な契約やオレオレ詐欺などの犯罪被害防止に役立ちます。

・事業承継対策として

後継者を受託者としてまずは経営権のみを移転させたり、また先の代まで後継者を決めることも可能です。

進む高齢化社会、いつだれが認知症などになっても不思議ではありません。本人の意思確認ができないと預貯金が凍結され、不動産売買などの契約行為ができなくなってしまいます。家族みんなが元気なうちこそ、相続について話し合ってみてはいかがでしょうか。

相続税の対策とは何をどのようにしていけばいいのでしょうか?有効な対策には時間がかかります。じっくり検討しながら進めるためにも早めに取り組みたい3つの対策についてお話しします。

対策1 納税資金対策

相続税の納税は原則金銭一括納付。納税資金を用意しておく必要があります。次のような対策が考えられます。

①財産の組替え 不動産が値上がりしているときを見計らって売却し、預金や有価証券など換金しやすい資産に換えておく。

②生命保険の活用 自分を被保険者、相続人を受取人とする生命保険に加入し、死亡保険金を納税資金とする。(保険金は相続人1人当たり500万円まで非課税)

③生前贈与 1年間110万円まで非課税の暦年課税制度を利用して、毎年相続人に納税資金を贈与する。(相続開始前3年以内の贈与は相続財産に加算されます)

④遺言書 不動産を相続させる相続人には納税資金として預貯金等も相続させる旨の記載をしておく。

対策2 相続税の計算過程における相続税対策

・相続財産の圧縮~課税財産を減らす対策

①財産の消費 墓・仏壇の購入、自宅の修繕、孫の学資負担など

②財産の移動 子や孫に暦年課税制度を適用する。住宅取得等資金の贈与税の非課税制度などの特例を利用する

③財産の組替え 生命保険への加入→現預金から保険金へ組替え、賃貸物件の購入→現預金から不動産へ組替えなど。土地は貸家建付地、家屋は貸家として評価減されます。

④資産の評価減 小規模宅地等の特例という制度(一定の居住用宅地等は330㎡まで80%の評価減など)が適用されるよう、所有宅地の用途を工夫する。

また養子縁組をして相続人を増やし基礎控除額の増額や税率区分を格下げする方法も考えられます。しかしこの場合は「争族対策」の上で重要な問題となるため慎重に検討する必要があります。

対策3 争族対策

いつ起こるかわからない相続、相続人同士のトラブルを回避する有効な方法は、遺言書を作成しておくことです。

争族を防ぐ遺言書作成のポイント

・家族が納得する内容であること

あらかじめ相続人に腹案についてそれとなく話してみて、その反応を見ます。

・遺留分の侵害をしないこと

遺留分とは子供や配偶者など一定範囲の相続人に最低限保証された相続割合です。遺留分を侵害しない限り遺言が尊重されます。

・遺言執行人を決めておくこと

相続人の中から遺言通りに手続きができる時間と能力がある人を選びます。

以上3つの対策は相互に関係しています。長期にわたる暦年贈与や、タイミングを見計らうべき不動産の対応、相続人に公平となるような贈与の準備などいずれも時間が必要となるため早めに検討し進めていくことをお勧めします。

※2021年6月現在の法令・税制等に基づいて作成

いつ起こるかわからない相続。ある日突然、自身に何かあった場合、ご家族は例えばあなたが利用しているインターネット銀行やネット専業証券の口座の有無をご存じですか?

ネット専業の金融機関は紙の通帳等がなく、郵送での通知もほとんどないため、残された相続人が口座の有無や取引を確認することが一般の金融機関よりも困難な作業となります。しかしこれらの金融機関にある財産も当然相続税の対象です。相続税の申告後に税務調査で発覚し、意図せず申告漏れによる加算税や延滞税が発生してしまうかもしれません。

ネット専業証券等の口座の有無はどうやって確認する?

1.キャッシュカード等を探す。

キャッシュカードやパスワードのカードが発行されていることがあります。それらのカード発行機関に口座の有無を問い合わせます。

2.パソコンの「お気に入り」や閲覧履歴を確認する。

ブラウザのブックマークや閲覧履歴にネット専業銀行等のものがないか、スマホに専用アプリなどがないか確認します。

3.受信メールをチェックする。

郵送での通知の代わりに電子メールでお知らせなどが送信されるので受信箱やスマホのメールアプリなどを調べます。

4.ネット専業銀行等以外の通帳や取引明細をチェックする。

ネット専業以外の銀行の通帳などで過去の入出金を確認することでネット専業証券等への振込の記録などから取引が判明することがあります。

5.すべての証券会社は「ほふり」で確認できる。

被相続人が取引していた証券会社が不明の場合は、株式会社証券保管振替機構(ほふり)に上場株式等の口座がある証券会社等の一覧を開示請求(有料)することができます。(非上場の投資信託のみの場合は確認できない)具体的な銘柄や残高はそれぞれの証券会社へ残高証明書の発行を依頼する必要があります。

6.暗号資産(仮想通貨)の確認

仮想通貨交換業者もネット専業証券等と同様の方法で調査します。

このように探すだけでも大変な手間や時間がかかり、さらに残高証明書取得のための書類のやりとりも郵送で行うこととなるため、相続手続きに苦労される事例が増えています。セキュリティの観点からパソコンやスマホにロックをかけている場合もあります。

最近では大手銀行でも紙の通帳を有料化するなど、口座の管理はインターネット上へと移行しつつあります。デジタル化が進む中、ご自身の確認のため、相続する方のためにもご家族で口座情報など共有できるように取引金融機関等の情報を整理してみてはいかがでしょうか。

知っておきたい相続対策。本日は生命保険についてです。相続対策としての生命保険の利点とはどんなところにあるのでしょうか…

1.保険金受取人に確実に現金を遺せる

・保険金は遺産分割の対象にならない

法定相続による相続でも生命保険金を除外して相続分を算定できます。

・遺留分算定基礎財産に該当しない

遺留分とは被相続人の財産から法律上取得することが保障されている最低限の取り分のことです。生命保険金は被相続人の遺産ではないため、原則として遺留分を計算する上での基礎財産に含まれません。

2.保険会社への手続が保険金受取人単独でできる

被相続人の遺産を法定相続する場合、銀行や証券会社に対しては所定の届出書に相続人全員の署名と実印の押印が必要なため全部が揃うまで解約できず凍結されてしまいます。しかし生命保険は受取人が単独で受取手続を行うことができます。

3.保険金を素早く受け取れる

ほとんどの生命保険会社では必要書類が整って保険金請求が行われた場合、保険金は約1週間以内ほどで受取人指定口座へ振り込まれるようになっています。死亡保険金の即日支払いサービスをおこなっている保険会社もあり、相続発生時の急な出費など遺族の費用負担を軽減できます。

4.相続税が一定額非課税となる

被相続人が保険料を負担していた生命保険の死亡保険金は相続税の課税対象ですが、相続人が受取り人の場合は一定額の非課税制度があります。非課税限度額は【500万円×法定相続人の数】です。(2021年4月現在)

他にも代償財産としてほかの相続人へ代償金を支払う際の原資に役立てたり、遺言書によって保険金受取人の変更ができるなど、相続対策として活用できる効果があります。いつ起こるかわからない相続に備え、生命保険の活用を検討してみてはいかがでしょうか。

「幻冬舎ゴールドオンライン人気記事ピックアップ」に、倉持会計事務所所長 倉持公一郎(くらもち きみいちろう)の著書『ワケあり不動産の相続対策』より記事として掲載されました。

一つは【年金「月21万円」の60代夫婦…破綻すれすれ「不足額」に唖然】2020.10.15掲載

サイト内のアクセスランキングでも上位に入っています。

昨年、老後資金2,000万円問題が大きな話題となったように、年金生活や老後資金について多くの方が関心を持っているようです。本書は2013年12月の出版ですが当時から「老後の生活資金」について現状やどのような資金設計が必要かをわかりやすく解説しています。

もう一つは【介護してた母死去「この家どうする…?」8人兄弟、長男の一手】2020.10.11掲載

遺産分割しにくい不動産の相続について、知っておくべきことやどのような相続手段があるのか参考になる内容です。

このコロナ渦、先行きの不安や不測の事態に備えて、改めて資産設計を立てたり、財産を洗い出しておくなど老後資金や相続について考えてみませんか。

『ワケあり不動産の相続対策』経営者新書 は Amazonで購入できます。ぜひご参考にしてください。

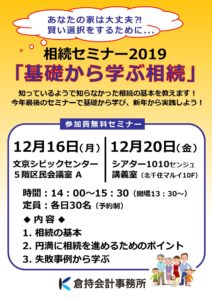

2019年も残りわずかとなりました。

今年最後の相続セミナーは、いつ何が起こるかわからないこれからに備えて

相続の基本を改めて学び、新年から‟準備の実践”をはじめましょう!という内容です。

「基礎から学ぶ相続」セミナーは今回も以下の2会場で開催します。

相続について何から始めたらよいかわからない方、

基礎知識を身につけたい方

家族円満な相続にしたいとお考えの方

ご都合の良い日、又はお近くの会場で一緒に勉強しませんか?

日時: 令和 1年12月16日(月) 14:00~15:30

会場: 文京シビックセンター5階 区民会議室A

日時: 令和 1年12月20日(金) 14:00~15:30

会場: シアター1010講義室1(北千住マルイ10F)

定員: 各日30名(予約制)

参加費:無料

ご予約お申し込みは

倉持会計事務所

TEL:03-3828-6251 まで!

相続に関する法律がおよそ40年ぶりに大きく改正となりました。

7月からは遺産相続にかかわる「預貯金の払戻制度」「遺留分制度の見直し」「特別寄与等」の規定等が施行され、そんな新しい制度を踏まえての相続対策無料セミナー

「相続税の基本と最新情報」を今回は以下の2会場で開催します。

相続税の基本から新しい制度を知りたい方、相続対策をお考えの方、

ご都合の良い日、又はお近くの会場で一緒に勉強しませんか?

日時: 令和 1年9月26日(木) 14:00~15:30

会場: シアター1010講義室1(北千住マルイ10F)

日時: 令和 1年10月9日(水) 14:00~15:30

会場: 文京シビックホール会議室2(文京シビックセンター3F)

毎回好評いただいている相続対策セミナーです。

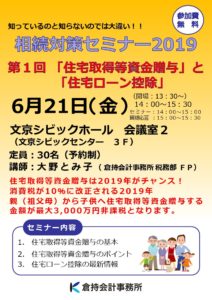

2019年も開催が決定しました!

令和元年第1回目のお題は

『住宅取得等資金贈与』と『住宅ローン控除』

消費税増税が迫る中、気になる住宅取得に係る税金対策。少しでも知識があった方が税制に振り回されることなく対処できます。

住宅資金の贈与をご検討中の方は非課税枠が大きく違う2019年がチャンスなのです。住宅資金等贈与の基本から住宅ローン控除についての最新情報など、一緒に勉強してみませんか?

日時: 令和 1年6月21日(金) 14:00~15:30

会場: 文京シビックホール 会議室2

定員: 30名(予約制)

会費: 無料

ご予約お申込み受付中です!